NEWS

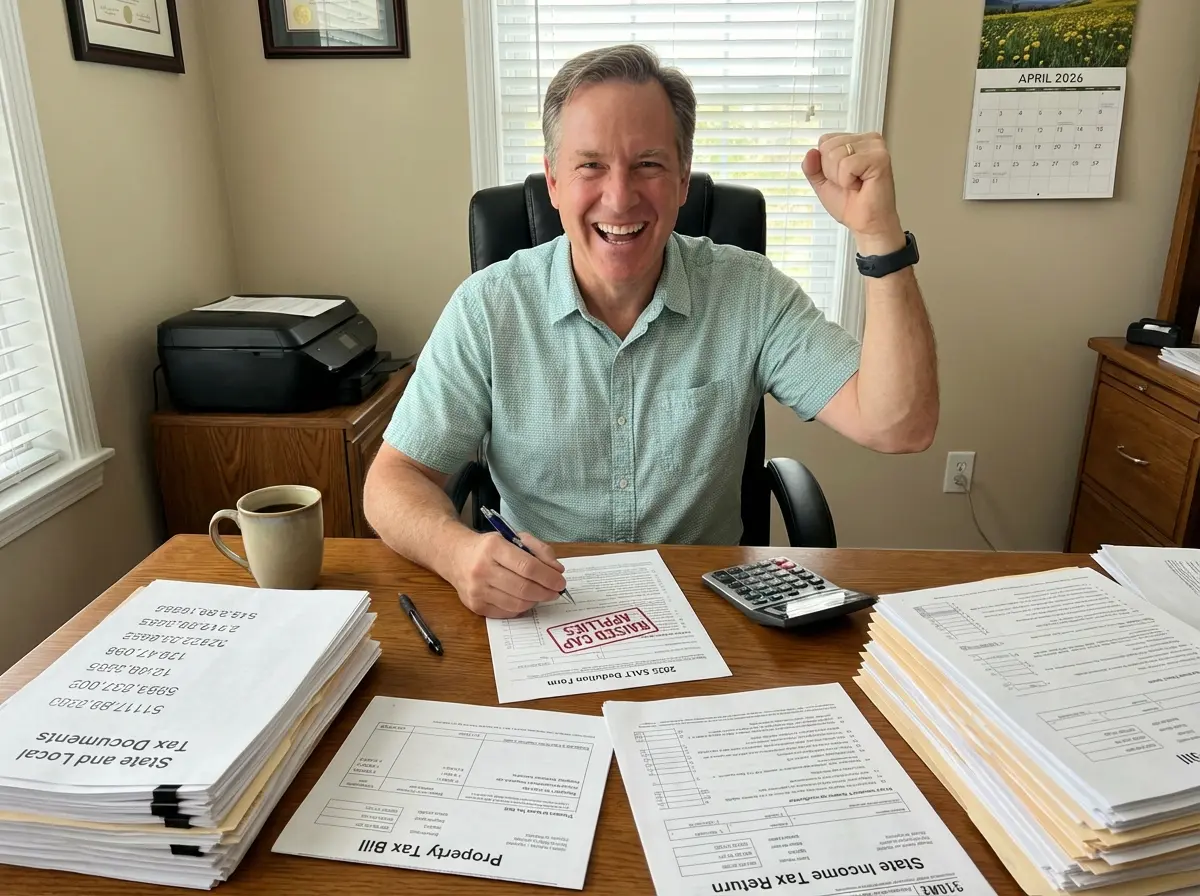

El límite SALT 2025 supone un cambio notable para los contribuyentes que detallan las deducciones, ya que elimina el límite federal de larga data a las cancelaciones de impuestos estatales y locales. A partir del año tributario 2025, las personas que reúnan los requisitos pueden deducir significativamente más que en virtud de la ley anterior, aunque se siguen aplicando restricciones basadas en los ingresos.

A partir de 2025, el límite de deducción federal para los impuestos estatales y locales aumentará a 40 000 dólares para los declarantes conjuntos y los contribuyentes solteros. Quienes estén casados y presenten una declaración por separado pueden deducir hasta 20 000 dólares. El límite más alto se aplica durante el año tributario 2029, después del cual vuelve a ser de 10 000 dólares según la ley actual.

La deducción SALT cubre los impuestos estatales sobre la renta o el impuesto sobre las ventas si es elegido, junto con los impuestos locales a la propiedad y ciertos impuestos a la propiedad personal. Estos montos se declaran como deducciones detalladas en el Anexo A del formulario 1040. Los pagos del impuesto federal sobre la renta, los impuestos sobre la nómina y las cuotas de las asociaciones de propietarios no son deducibles.

El cambio se promulgó en virtud de la Ley One Big Beautiful, una medida de conciliación presupuestaria aprobada por la Cámara de Representantes que revisó partes del código tributario federal establecido inicialmente por la Ley de Reducción de Impuestos y Empleos. Los legisladores describieron el ajuste como una desgravación fiscal específica diseñada para beneficiar a los contribuyentes de los estados con tasas impositivas más altas.

La elegibilidad para la deducción ampliada depende del ingreso bruto ajustado modificado. Los contribuyentes con ingresos inferiores a 500 000$ generalmente pueden solicitar hasta el límite total de deducción del SALT de 40 000$. Para quienes declaran por separado, el límite es de 250 000$.

Por encima de esos niveles, el límite de deducción se reduce gradualmente a una tasa del 30 por ciento. A medida que los ingresos siguen aumentando, la deducción permitida disminuye de manera constante hasta que, de hecho, vuelve al límite federal anterior de $10,000 para el SALT. Como resultado, muchos hogares con ingresos más altos experimentarán pocos cambios con respecto a años anteriores, a pesar de que el límite general es más alto.

Se espera que la deducción revisada tenga el impacto más significativo en los estados con altos impuestos, como Nueva York, donde los impuestos estatales sobre la renta y los impuestos a la propiedad representan una mayor parte de los gastos de los hogares. Algunos hogares de ingresos medios y medios altos ahora pueden deducir una mayor parte de sus pagos de impuestos estatales y locales.

Sin embargo, los contribuyentes con ingresos más altos en esos mismos estados pueden recibir beneficios limitados debido a la eliminación gradual de los ingresos. Un análisis del Comité Conjunto de Tributación indica que la exención fiscal se concentra en los hogares que detallan las deducciones y se mantienen por debajo del umbral máximo de ingresos.

A pesar del límite de deducción más alto, los contribuyentes aún deben detallar los beneficios. Para 2025, la deducción estándar para los declarantes conjuntos aumentará a 31.500 dólares. Los declarantes cuyas deducciones totales detalladas no superen esa cantidad no reducirán su obligación tributaria federal mediante la ampliación de la disposición SALT.

Los intereses hipotecarios, las contribuciones caritativas y los impuestos estatales y locales permitidos suelen combinarse para superar la deducción estándar. Sin suficientes gastos detallados, el aumento de la deducción SALT no proporciona ningún beneficio práctico.

Dado que la deducción ampliada vence después de 2029, los profesionales de impuestos desaconsejan confiar en el límite más alto para la planificación a largo plazo. Algunos contribuyentes pueden revisar el calendario de los pagos estimados o volver a evaluar el estado de la declaración para determinar si el detalle sigue siendo ventajoso.

Las reglas revisadas también añaden complejidad para los contribuyentes que trabajan por cuenta propia y los propietarios de entidades de transferencia, quienes deben considerar la forma en que las deducciones a nivel de entidad interactúan con los límites individuales. Revisar anticipadamente los umbrales de elegibilidad e ingresos puede ayudar a los contribuyentes a evitar sorpresas durante la temporada de impuestos.

Por William McLee, editor en jefe y experto en impuestos: obtenga una desgravación fiscal ahora