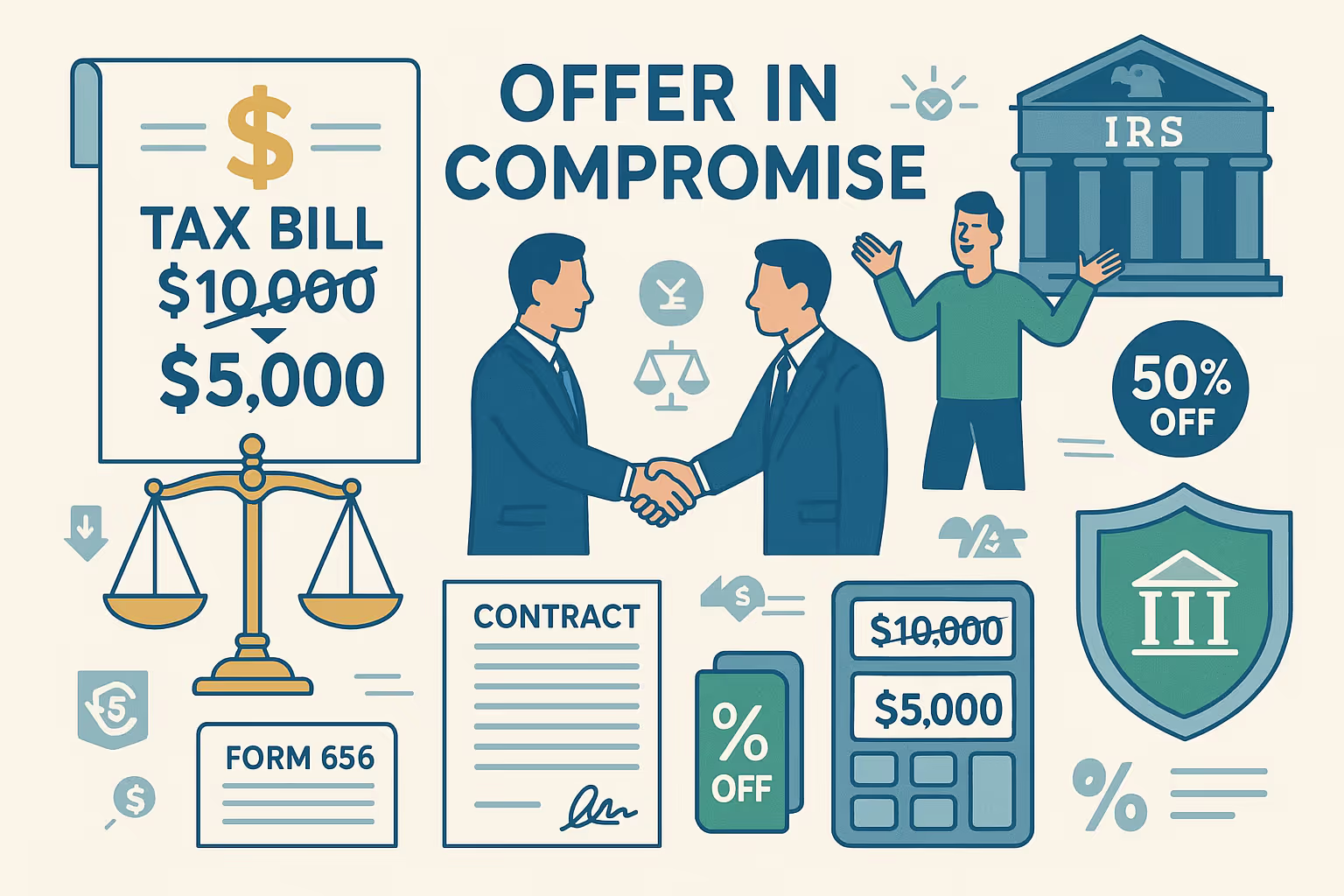

UNen IRMUna oferta de compromiso puede ser su defensa más sólida contra una abrumadora deuda tributaria cuando se enfrenta a una obligación tributaria que no puede pagar. A diferencia de los métodos tradicionales de cobro, establecer una oferta de compromiso con el Servicio de Impuestos Internos crea una resolución legal para su deuda tributaria y, al mismo tiempo, le permite llegar a un acuerdo con una cantidad significativamente inferior a la cantidad total adeudada. Cuando los contribuyentes comprenden las opciones de sus programas de compromiso y actúan con rapidez, pueden conservar el acceso a los fondos esenciales necesarios para los gastos básicos de subsistencia y, al mismo tiempo, pagar sus facturas tributarias mediante acuerdos de liquidación estructurados.

El Servicio de Impuestos Internos reconoce que es posible que los contribuyentes que reúnan los requisitos no puedan hacer el pago total inmediato de la deuda impaga, y ofrece acuerdos de compromiso esenciales para una resolución justa de sus obligaciones tributarias. Las agencias gubernamentales evalúan las medidas de cobro para detectar incumplimientos, incluidos los impuestos impagos, las cuentas comerciales no resueltas y las obligaciones vencidas. Sin embargo, los contribuyentes que tienen una solicitud de compromiso activa o una oferta aprobada reciben una protección significativa contra las acciones de cobro agresivas. Por lo general, el IRS emite una notificación de decisión final antes de retirar dinero de las cuentas, pero los solicitantes que ya han presentado una oferta de transacción suelen recibir opciones de compensación adicionales y alternativas de resolución.

Comprensión de la oferta del IRS en materia de compromiso y liquidación de deudas tributarias

Tipos comunes de programas de compromiso que brindan desgravaciones tributarias

Dudas sobre la oferta de coleccionabilidad: Los contribuyentes individuales que adeuden más de lo que pueden pagar de manera realista pueden establecer dudas sobre la oferta de cobrabilidad en función de su situación financiera. Estos acuerdos brindan protección inmediata contra las acciones de cobro y, al mismo tiempo, permiten a los contribuyentes saldar su deuda tributaria por una fracción de lo que adeudan. Por lo general, el IRS procesa estas solicitudes después de una revisión exhaustiva de la información financiera, y los contribuyentes pueden presentar las solicitudes con la documentación de respaldo completa que demuestre las dificultades financieras.

Dudas en cuanto a la oferta de responsabilidad: En el caso de las disputas de responsabilidad tributaria en las que los contribuyentes creen que no deben el monto total, las ofertas de duda en cuanto a la responsabilidad ofrecen opciones de resolución. Estos acuerdos de compromiso requieren documentación detallada, pero brindan una protección integral contra las acciones de cobro, incluidos los impuestos. Los contribuyentes pueden presentar el formulario 656 con pruebas que respalden su posición para determinar su obligación tributaria real.

La administración tributaria efectiva ofrece: Ofrece el alivio más completo porque considera circunstancias extraordinarias y gastos básicos de subsistencia. El compromiso práctico de la administración tributaria generalmente reúne los requisitos para obtener las condiciones más favorables y brinda protección inmediata contra las acciones de recaudación. Los contribuyentes pueden demostrar que pagar la totalidad de la obligación tributaria crearía dificultades económicas, lo que garantiza que su oferta reciba una seria consideración.

Oferta de pago periódico: Los contribuyentes modernos pueden establecer una protección de liquidación a través de ofertas de pago periódico que distribuyen el monto de compromiso a lo largo del tiempo. El sistema de pago periódico permite un procesamiento de pagos manejable y puede aceptarlos a los pocos meses de la solicitud. Los contribuyentes pueden administrar sus pagos de compromiso, ajustar los montos de los pagos en función de su situación financiera o modificar los términos del acuerdo a través de sus cuentas en línea.

Requisitos de elegibilidad para la oferta de liquidación de impuestos de compromiso

Estándares de dificultades financieras: Para calificar para la protección por compromiso, los contribuyentes deben demostrar dificultades financieras que les impidan pagar la totalidad de sus obligaciones tributarias y, al mismo tiempo, cubrir sus gastos básicos de subsistencia razonables. Los contribuyentes de bajos ingresos pueden ser elegibles para recibir ofertas preliminares reducidas o plazos extendidos. El IRS evalúa la situación financiera de cada contribuyente para determinar los montos de liquidación apropiados que proporcionen resolución de deudas y estabilidad económica.

Límites de cumplimiento tributario y documentación: Los contribuyentes individuales con diversas obligaciones tributarias, incluidas multas impositivas e intereses, generalmente pueden calificar para opciones de compromiso. Los que se encuentran en situaciones complejas pueden seguir siendo elegibles, pero necesitan información financiera y documentación de respaldo más exhaustivas. El IRS considera la deuda tributaria principal y las multas al determinar los requisitos de elegibilidad para la oferta y los requisitos preliminares sobre el monto de la oferta.

Estrategias de liquidación inmediata a través de una oferta de compromiso del IRS

Cómo detener las acciones de cobro mediante el envío de ofertas

Ponerse en contacto con el IRS inmediatamente después de recibir las notificaciones de cobro para presentar una oferta de compromiso es el enfoque más eficaz para detener las acciones de cobro agresivas. Los contribuyentes pueden presentar solicitudes para su procesamiento inmediato o trabajar con una compañía de desgravación fiscal para negociar opciones de compromiso de manera profesional. A diferencia de otros métodos de cobro, establecer una oferta de transacción activa brinda protección inmediata. Prevenir la incautación de fondos puede preservar el acceso a las cuentas necesarias para los gastos básicos de subsistencia y las necesidades diarias.

Envío de ofertas de emergencia durante el cobro activo

Ventana de protección de aplicaciones: Cuando se hayan iniciado las acciones de cobro, presentar una oferta de emergencia por compromiso puede garantizar la protección y una posible liquidación. Durante este período crítico, los contribuyentes pueden presentar el formulario 656 y demostrar su compromiso de resolver la deuda mediante un acuerdo de compromiso. El IRS puede suspender las actividades de cobro cuando los contribuyentes demuestren una fe excelente mediante la presentación inmediata de ofertas y la documentación adecuada.

Opciones de liquidación directa: Las situaciones de emergencia permiten a los contribuyentes presentar montos de oferta preliminares y establecer negociaciones de compromiso continuas simultáneamente. Las opciones incluyen presentar información financiera completa, documentación de respaldo o ponerse en contacto directo con los representantes del IRS para demostrar su compromiso. Hacer una oferta preliminar razonable y, al mismo tiempo, proporcionar información financiera completa demuestra al IRS que los contribuyentes se toman en serio la resolución de su obligación tributaria y pueden justificar la consideración de la aceptación.

Ofrezca opciones de compromiso para diferentes situaciones financieras

Protección de acuerdos de compromiso estándar

Estructura de pago de la liquidación: Los acuerdos de compromiso estándar ofrecen una protección total contra los cobros al acordar montos de liquidación que cumplen con los requisitos del IRS. Los contribuyentes pueden proponer montos de pago en función de su situación financiera, y los requisitos de monto de la oferta preliminar se determinan en función de su capacidad de pago y de sus necesidades básicas de subsistencia. Por lo general, estos acuerdos resuelven las multas y los intereses acumulados con el tiempo.

Ventajas del pago a tanto alzado frente al pago periódico: Inscribirse en un pago único brinda beneficios adicionales, que incluyen un procesamiento más rápido y una mayor probabilidad de aceptación. Las liquidaciones a tanto alzado garantizan una resolución rápida y reducen el riesgo de incumplimiento que podría anular los acuerdos de compromiso. El IRS considera que el pago inmediato es favorable y puede ofrecer condiciones más favorables a los contribuyentes, quienes pueden pagar el monto de la oferta con prontitud.

Ofertas especializadas para situaciones tributarias complejas

Estrategias de liquidación empresariales frente a estrategias de liquidación individuales:

Maximizar la oferta comprometiendo la protección y la estabilidad financiera

Cómo afectan los acuerdos de compromiso a la resolución general de la deuda

La oferta exitosa de aceptación de compromisos preserva el acceso a los fondos esenciales y, al mismo tiempo, crea una resolución estructurada de la deuda. Los pagos de liquidación mediante acuerdos de compromiso permiten a los contribuyentes mantener su situación financiera y, al mismo tiempo, reducir drásticamente la obligación tributaria. Las ofertas debidamente estructuradas garantizan el cumplimiento y demuestran buena fe, lo que a menudo conduce a la aprobación de la decisión final y a la resolución fiscal a largo plazo.

Recuperación financiera a largo plazo mediante la liquidación de impuestos

Mantener una oferta de compromiso aceptada ayuda a evitar daños financieros a largo plazo y, al mismo tiempo, a restablecer la estabilidad crediticia y económica. Los pagos de liquidación crean una planificación financiera predecible y evitan acciones de cobro agresivas que pueden dañar las calificaciones crediticias. Los contribuyentes con un historial exitoso de compromisos pueden calificar para recibir una contraprestación favorable para sus obligaciones tributarias futuras, lo que mejorará aún más su situación financiera y su relación con el IRS.

Ayuda profesional frente a oferta de autoservicio en opciones de compromiso

Cuándo buscar ayuda profesional para una empresa de desgravación fiscal

Los casos complejos que involucran varios años tributarios, obligaciones comerciales o disputas sobre multas e intereses fiscales pueden requerir la orientación profesional de una compañía con experiencia en desgravaciones fiscales. Los profesionales de impuestos comprenden las opciones del programa de compromiso del IRS y pueden negociar condiciones favorables, como la reducción de los montos de las ofertas preliminares o la ampliación de los períodos de pago. También pueden ayudar a coordinar la documentación de respaldo con la presentación de ofertas y garantizar estrategias de liquidación óptimas.

Oferta de autoservicio en Compromise Resources

El IRS ofrece opciones integrales de autoservicio para que los contribuyentes presenten solicitudes de ofertas de compromiso de manera independiente. Los contribuyentes pueden acceder al formulario 656 a través del sitio web del IRS, recopilar su información financiera para respaldar las solicitudes de oferta y presentar la documentación de respaldo sin ayuda profesional. El sistema de solicitudes de compromiso proporciona un procesamiento estructurado y puede establecer la protección a los pocos meses de su presentación.

%20What%20It%20Is%20and%20How%20to%20Fight%20It.avif)